La bourse est devenue pour moi, à travers mes investissements au sein de mon PEA, le moyen de m’enrichir, lentement, progressivement mais surement sur le long terme. J’ai déjà écrit des articles sur le sujet.(ma stratégie boursière, PEA Binck : un bilan intermédiaire).

Vous pouvez ainsi suivre l’évolution de ma stratégie et de mes investissements en toute transparence, vous verrez mes échecs et mes réussites.

La genèse de mon PEA a eu lieu il y a un an, j’ai investi mes premiers euros le 01 décembre 2011 (800 €). J’ai placé exactement 4386.92 €, c’est le fruit de mes économies réalisées grâce à une gestion optimisée de mes dépenses.

Pas de grosse somme à placer, je suis comme vous, j’ai un travail, des dépenses et pas de cagnotte cachée dans le fond de mon jardin. J’ai un rêve, un souhait, gagner en indépendance financière grâce entre autre à mes placements via une épargne mensuelle que j’investis régulièrement, ce qui me permet de lisser les risques des fluctuations du marché.

Pour m’aider dans cette démarche, pas de banquier, mais surtout des lectures, des blogs bien sûr, mais également et surtout des livres tels que L’Investisseur intelligent : Un livre de conseils pratiques.

Pea rendement : bilan 2012.

Est-ce que 2012 a été une bonne année pour se remettre à la bourse ?

Tout le monde, en début d’année (95 % des Français) et même encore aujourd’hui déconseille la bourse. Ont-ils raison ? Sont-ils plus lucides que moi ? Je ne le crois pas.

Pour réussir ses investissements, il faut une stratégie et s’y tenir. Je pars sur une stratégie plutôt défensive. Elle évoluera sûrement dans le temps. Pour le moment, j’ai besoin de consolider mes connaissances, je ne suis pas un professionnel de la bourse.

Ma stratégie est, je le disais, « défensive », je crois pouvoir en choquer plus d’un en disant, que de cette manière, les risques (sur le long terme, + de 15 ans) sont extrêmement limités et qu’en diversifiant un minimum mais pas trop mon portefeuille, j’ai peu de chance de perdre en capital.

Cette stratégie a l’énorme avantage de me permettre d’être détachée des fluctuations des cours. Ce qui m’intéresse, c’est le dividende distribué et de préférence, le dividende croissant.

Au final, peu m’importe l’évolution de mon capital, même si je ne souhaite pas perdre d’argent. Ce qui compte encore plus ce sont les dividendes que je percevrais dans 15 ou 20 ans.

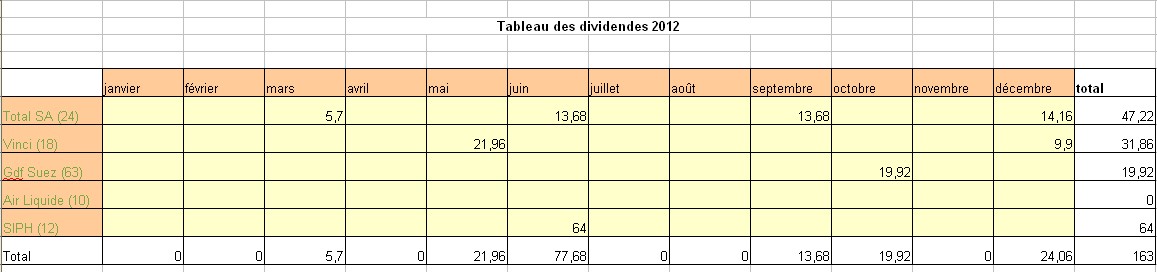

Un tableau pour que vous puissiez visualiser les actions que j’ai acheté cette année avec les dividendes perçues :

Mon PEA est récent, donc peu d’actions en portefeuille et seulement 163 € de dividendes en 2012. Toutes les actions que j’ai acheté cette année ne m’ont pas toutes données droit à un dividende. Je les ai acheté après le versement, selon mon épargne disponible et la baisse des cours.

En 2013, je toucherais la totalité des dividendes sur les actions présentent aujourd’hui dans mon portefeuille.

Perspectives 2013 :

GDF SUEZ : 63 actions, dividende : 1,50 € /action, soit 94,5 €.

Vinci : 18 actions, dividende : 1, 77 € / action, soit 31,86 €.

Total : 24 actions, dividende : 2,36 € / action, soit 56,64 €.

Air liquide : 10 actions, dividende prévu 2,50 € / action. J’ai acheté le titre en 2012 à une date postérieure à la distribution du dividende, donc aucun dividende dans mon tableau. Il faut savoir qu’Air Liquide distribue de manière régulière une action gratuite tout les dix titres. Ce qui lui vaut un excellent rendement. soit 25 € plus une action gratuite (environ 95 €)

SIPH : 12 actions, dividende 8 € / action, soit 96 €

Si les conditions restent identiques, je toucherais environ 399 € de dividendes sur l’année. Ce qui correspond à un rendement de plus de 9 % si je compte l’action gratuite d’Air liquide. C’est une estimation, elle peut évidement être revue à la hausse comme à la baisse. Cependant, si elle est stable, c’est 399 € de revenus passifs, affaire à suivre de près donc !!!

Il est difficile de connaître à l’avance l’évolution des dividendes pour l’année à venir. Il nous faut attendre. Comptez sur moi pour en faire un article le moment venu.

Je sais que GDF Suez devrait conserver son dividende 1, 50 € / action, pour Total se sera une augmentation, pour Vinci et pour Air Liquide, je n’en ai pas la moindre idée (soit elles seront stables ou elles connaîtront une légère augmentation). Enfin pour SIPH ce sera la grande surprise !

Mes futurs investissements en 2013 :

En 2013, il me sera difficile d’épargner autant que cette année, pourtant je tiens à maintenir cet objectif, soit environ 4500 à 5000 € d’économies.

Mes investissements seront répartis entre mon PEA et mon assurance-vie « symphonis-vie » l’un des meilleurs contrat depuis plusieurs années.

Je souhaite équilibrer mes investissements en France, dans les pays émergents et à l’international. Je compte également augmenter mes liquidités pour profiter des baisses du marché.

Pour conclure :

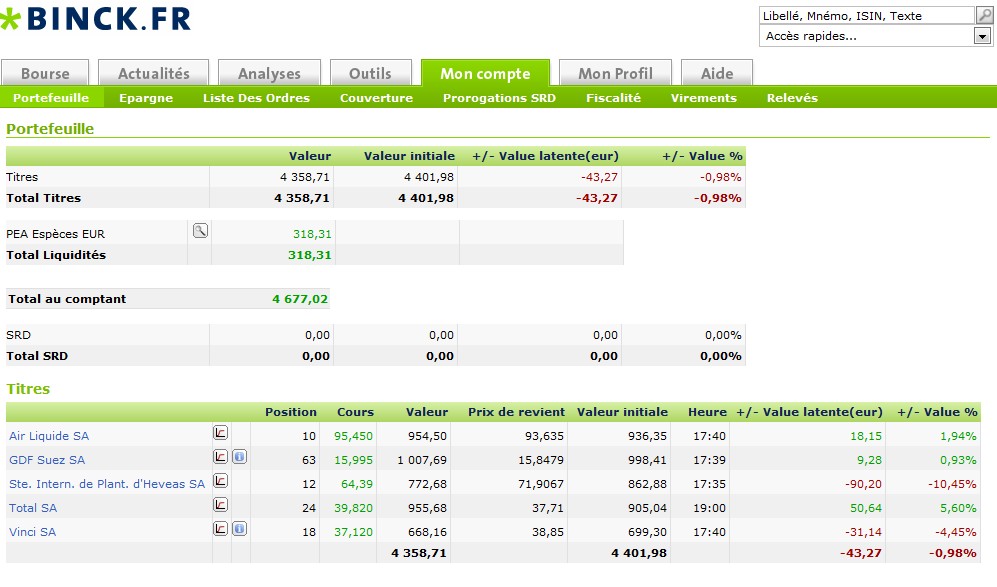

J’ai investis 4386.92 €, le montant de mon PEA est aujourd’hui, le dimanche 06 Janvier, de 4677,02 € soit une plus-value de 6.61 %.

Une plus-value qui est donc modeste, mais bien supérieure au taux du livret A.

Comme dit précédemment, l’année 2013 va se poursuivre sur la même dynamique, en consolidant et en diversifiant mes lignes.

Ma stratégie sera la même, achat d’actions avec dividendes. Une stratégie basée sur le rendement et défensive, même si l’année qui vient, sauf incident, ne devrait pas profiter pleinement à ces valeurs, mais plutôt aux petites et moyennes capitalisations. Mes connaissances ne me permettent pas encore de cibler ces valeurs à fort potentiel, donc pas de changement dans ma stratégie.

Et vous, quelle est votre stratégie pour l’année à venir ? Est-ce l’année ou vous allez revenir en bourse ? Pensez-vous, au contraire, en rester à l’écart ?

Un excellent livre sur le sujet : Investir en bourse : styles gagnants, styles perdants

Bonjour Arnaud,

Moi, j’ai ouvert un PEA en juin 2012 avec environ 1 400 € ; et oui seulement, mais cela m’a permis de me lancer dans cet investissement et de diversifier mes revenus. Le Bilan 2012 de mon PEA est très intéressant pour la somme investie, tous les chiffres seront publiés sur mon blog.

Je compte remettre 500 voir 1 000 € en 2013… une affaire à suivre.

Cordialement,

Olivier G.

PS : Je crois qu’il y a une petite coquille paragraphe 1, « mes premiers euros le 01 décembre 2012 » !?

@ Olivier

Ce lancer et apprendre est essentiel. C’est un moyen de bien préparer sa stratégie et comme tu le dis de diversifier ses revenus.

2012 était une belle année, je pense que 2013 le sera également. Personnellement, je n’ai pas les yeux rivés sur la variation de mon capital qui peut très bien faire – 20 ou + 20 %. Ce qui compte, ce sont les dividendes.

Pour la coquille, c’est bien au 01/12/2011 et non pas 2012.Merci.

pour l’instant,je laisse gonfler ma tresorerie,les cours des valeurs que je suis sont en pleine remontée et leur cours est deja trop élevé a mon gout,j’attends la prochaine belle correction pour me renforcer…

p.s:Air Liquide est une valeur magnifique,la seule chose que je peux leur reprocher est leur politique de distribution d’actions gratuites,qui n’ont rien a voir avec un dividende et ont surtout une valeur…psychologique…

@ Yoshi

Je suis un peu comme toi depuis le rallye du mois de décembre. J’attends un peu de voir l’évolution du marché pour me repositionner.

Tous les problèmes ne sont pas réglés et la reprise n’est pas encore présente même si l’horizon s’éclaircit peu à peu.

Air liquide est de mémoire une belle valeur, sa performance a été de 130 % dividendes réinvestis sur la période 2000 à 2010.

C’est une valeur que j’avais envie d’avoir en fond de portefeuille.

Je ne te cache pas que la dimension psychologique de cette action gratuite est bien présente, mais cela s’inscrit bien dans ma stratégie.

Pour ma part, j’ai un compte titre 😈 ouvert en 2008.

Pourquoi un compte titre ? parce que je voulais sortir facilement et qu’à l’époque, les plus-values de cessions n’étaient taxées qu’à partir de 25k€ de cession. Bref, du coup, pas de PEA.

Où en suis-je ?

En 2008, j’avais une stratégie coût moyen rapporté (CMR) sur des fonds communs de placement. Je les ai quasiment tous revendus aujourd’hui avec parfois de belles plus-values :

– Fidélity Europe, commencé en 2008, investissement CMR jusqu’en 2009 pour 3800 € de placés, conservé ensuite jusque fin 2012. Plus-value de 1450 € soit un rendement annuel moyen de 7.15 %.

– AGF valeurs durables, commencé en 2008, CMR jusqu’en 2009. Investissement : 2000 €, revendu début 2010 avec une PV de 260 € soit un rendement annuel de 6.5%.

– Axa Or et Matières premières : CMR à partir de 2008 jusqu’en 2009, revendu début 2010. Investissement 350 €, PV 110 € soit un rendement annuel de 15,21% (l’un de mes meilleurs actuellement).

Plus récemment (mi 2011), j’ai commencé une stratégie dividendes :

– FT en 2011 : 7.5% de rendement annuel sur les dividendes par rapport à ma mise de départ. Grosse moins-value latente, mais je n’ai pas vendu.

– Néopost en 2011 : 5.4 % de rendement annuel sur les dividendes. Pareil que FT sur la moins value.

– Pages jaunes : en 2011, ils ont décidé d’abroger les dividendes, l’action a chuté, c’est une erreur, je ne sais pas quoi faire de cette valeur.

– Bouygues : Mai 2012 j’ai, 6,3% de dividendes et je suis en plus value.

– Rallye : Mai 2012, 5.9% de dividendes, à l’équilibre sur la valuer.

– Finalement M6 : je n’ai pas touché de dividendes (acheté trop tard, mais une belle plus value latente.

Enfin, grosse erreur, j’ai acheté des actions de ma boîte en 2008. Il ne faut jamais faire ça.

@ Quentin

Le compte titre n’est plus adapté, la fiscalité est trop lourde, sauf pour ceux qui spéculent sur du court ou du moyen terme ou pour ceux qui investissent sur des marchés hors Union Européenne.

Le PEA, par contre pour des actions françaises et sur du long terme est idéal et fiscalement intéressant.

Les fonds peuvent être une bonne manière d’investir, attention aux frais, j’ai fait le choix de sélectionner des fonds sur mon assurance-vie, là encore j’ai des frais réduits et une fiscalité imbattable. Mon prochain article traitera de mon bilan 2012 sur mon assurance-vie (fortunéo).

Pour les choix de tes actions :

Nous sommes purement sur du rendement, cependant je ne suis pas tes choix sauf pour Rallye et pour Néopost. FT (France-télécom), c’est très subjectif, mais je n’y crois pas pour le moment, pourtant, il y a une volonté de se développer en Afrique, ce qui me plait, pour la France c’est plus difficile.

Pages-jaunes n’a pas dit son dernier mot, affaire à suivre.

Boutgues et M6, je suis sans avis pour le moment et pour longtemps je pense.

Des valeurs qui me plaisent et que je n’ai pas encore, Edenred, Casino ou Rallye, l’Oréal ou encore AXA.

Quentin, je te remercie pour ta transparence et pour ton commentaire fourni, c’est très intéressant.

Bonjour

Pour FT à voir, ils vont reprendre les activités de Vivendi au maroc. Donc renforcement sur ce continent.

Vivendi peut être une bonne action à intégrer avant avril

Ludovic

Salut Arnaud,

Bel effet boule de neige 😉 Comme tu le dis, en diversifiant et en investissant dans le temps, les baisses sont absorbées.

Les coûts moyens d’acquisition de tes actions seront lissés 🙂 Ainsi sur un horizon long terme, la réalité est que les marchés financiers ont une tendance haussière donc on en profite + dividendes chaque année.

Bonne journée,

Pierre-Antoine

@ Pierre-Antoine

En effet, c’est le début d’un effet boule de neige.

Il est important, je pense, d’essayer jouer sur les deux tableaux, à savoir une croissance du cours de bourse avec un dividende intéressant.

Bonjour.

Air liquide distribue une action gratuite toutes les 10 actions. C’est-à-dire qu’avec 20 titres elle distribue 2 actions gratuites ? Ou pas ?

Ou est-ce valable juste avec les 10 premières actions ?

Merci de m’éclairer.

Matt.

@ Matt

Effectivement, c’est une action gratuite toutes les 10 actions. Avec 20 titres, c’est deux actions gratuites.

A bientôt.

Apparemment Air Liquide ne distribuerais pas d’action gratuite cette année…. ou ai-je mal compris ?

Matt.

@ Matt

Je ne trouve pas cette information, peux-tu me dire où tu l’as lu ?

Merci

Désolé je ne retrouve pas le lien.

@ Matt

Merci pour la réponse, il est effectivement possible qu’il n’y ait pas de distribution d’actions gratuites, mais j’en doute, on surveillera les annonces de la société.

Bonjour,

Les actions gratuites sont versées les années paires. Pour les infos : http://www.airliquide.com/fr/actionnaires.html

Air liquide est très intéressante en nominatif pur ou administré car vous avez 10 % de prime après 2 années de détention sur les dividendes et les actions gratuites.

J’ai pour ma part ouvert un compte en nominatif pur pour mon enfant de 5 ans en 2012 afin d’y placer une partie de ses étrennes (PRU 88,50 grace à l’action gratuite perçue en 2012).

Cordialement,

José

🙁 Excuse moi… mais chez Binck… comment on fait pour voir les frais de courtage totalisé ????

j’ai beau cherché partout… je ne vois rien… Ne me dis pas qu’on est obligé de compter chaque ordre passé et de calculer soit mm nos frais ?????? 🙁

@ Dav

Je n’ai jamais cherché cette option et je ne sais pas si elle existe.

Personnellement, je fais le point une fois par an en regardant mon compte espèce.

Salut Arnaud,

J’aime beaucoup ton site, je commence depuis peu a me mettre à la bourse et notamment, à m’intéressé aux actions qui rapportes des dividendes. Je trouve tes articles bien fait et simple à comprendre.

Par contre, dans le tableau de Binck du 06/01, il me semble que tu as investi 4401,98 € et non pas 4358,71.

On arrive à cette somme à cause de la moins-value, mais je peux me tromper 😉

@ Sébastien

Merci pour le blog, ces compliments me font toujours plaisir.

Il n’y a pas d’erreurs, j’ai pris mon compte espèce pour faire le calcul et j’ai simplement additionné tous mes versements, ce qui me fait une somme de 4386.92 €.

Les 4401, 98 €, cette somme correspond à mes investissements en cours, plus-value et dividendes réinvesties, il faut également ajouter mes liquidités. 😀

Bonsoir.

Ce petit commentaire pour savoir si, finalement, avez-vous touché votre action gratuite de Air Liquide ??? La mise en paiement étant maintenant passée.

Merci de votre réponse.

Matt.

@ Matt

Pas d’action gratuite cette année, il semble que ce ne soit que les années paires comme indiqué plus haut dans les commentaires.

Je n’ai plus qu’à attendre l’année prochaine.

Bonjour,

Concernant l’action gratuite Air Liquide, est-ce que cela fonctionne avec un simple PEA (action au porteur) ?

Ou faut-il avoir des actions au nominatif ou nominatif administré ?

Et peut-on chez Binck passer ses actions en nominatif administré ?

Merci

@ Jérémy

Tu trouveras les réponses à tes questions dans ce lien : http://www.airliquide.com/fr/actionnaires/laction-air-liquide/modes-de-detention-des-actions-air-liquide.html .

Regarde le petit tableau à la fin.

Pour Binck, je me renseigne.

@ Jérémy

Tu peux avoir tes actions au nominatif administré chez Binck, pas de problème.

Bonsoir,

Il est fortement conseillé de le faire car Air Liquide offre une prime de 10 % sur les actions gratuites et sur les dividendes que l’on possède depuis 2 ans et n’impose pas de frais minimum lors des achats.

Je suis au nominatif pur car c’est le compte de mon fils de 6 ans. J’achète 1 action de temps en temps et cela ne me coûte que 0,32 cts de frais.

J’ai prévu d’ouvrir une ligne Air Liquide sur mon PEA et je vais l’ouvrir au nominatif administré. Cela me coûtera uniquement 2,50 de plus qui sont les frais de Binck.

Cordialement

Bonjour,

Je vous remercie pour vos réponses.

Il semblerait plus intéressant pour ceux ayant des actions au porteur, de les passer en nominatif administré.

Merci