Traditionnellement, je fais le point, le bilan, sur la performance de mon PEA, en début d’année, et ce, en toute transparence.

Je rappelle que mon objectif est d’investir sur les marchés boursiers pour développer des revenus complémentaires à mon salaire, en d’autre terme pour « gagner en indépendance financière ».

J’ai commencé début 2012 avec 0 €, aujourd’hui, au 01 janvier 2016, mon PEA totalise 16705,75 €. Mon épargne cumulée depuis mes débuts est de 13166,92 €, soit une valorisation de 3538,83 €.

Si je n’avais pas entrepris cette démarche de gagner un peu plus « ma liberté », je serais toujours à 0 €, aujourd’hui.

C’est simplement le fruit de mon épargne, et d’une sélection de valeurs que j’affectionne. Bien sûr, la période, il ne faut pas se voiler la face, a été très favorable. Seulement, 4 années d’investissements, en langage boursier ne veulent absolument rien dire.

Vous allez connaître ici le bilan de l’année 2015, de mes choix boursiers, voir si ma performance est meilleure que celle du CAC 40 (en fait, je m’en moque un peu), voire si la bourse est un investissement rentable ? Risqué ? Compliqué ?

En fait, j’investis en espérant, au pire, conserver mon capital, et au mieux, je fais tout pour le faire croître. Ce que je souhaite réellement, c’est percevoir des dividendes qui devront augmenter année après année.

Bilan 2015 de mon portefeuille (PEA) :

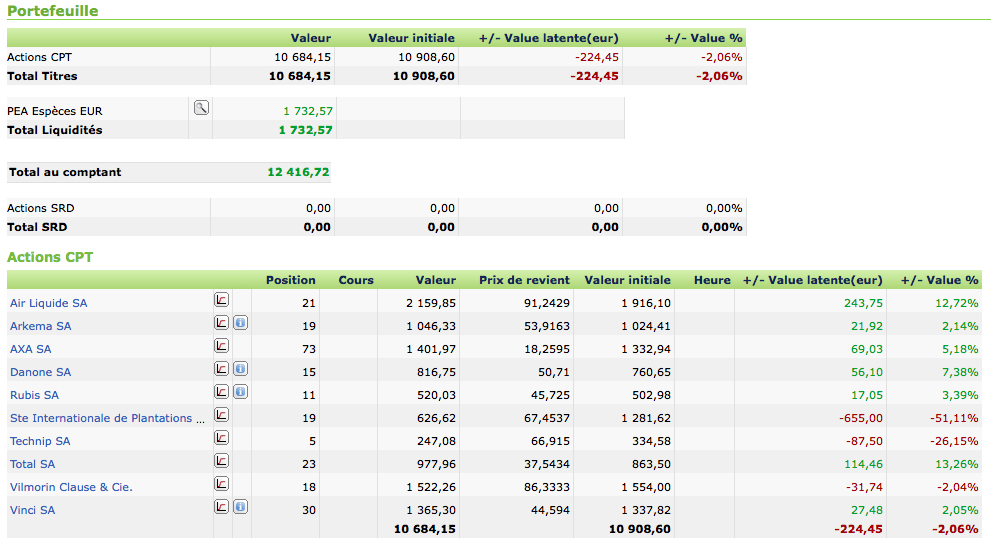

Mon PEA au 01/01/2015.

Vous pouvez voir qu’il y avait, il y’a donc un an, 12416,72 € sur mon reporting. Vous pouvez également connaître les actions que j’avais en portefeuille à l’époque et leurs performances…

L’année 2014 avait été pour moi tout juste positive, vous pouvez vous reporter à mon bilan 2014.

Mon PEA au 01/01/2015 (reporting Binck)

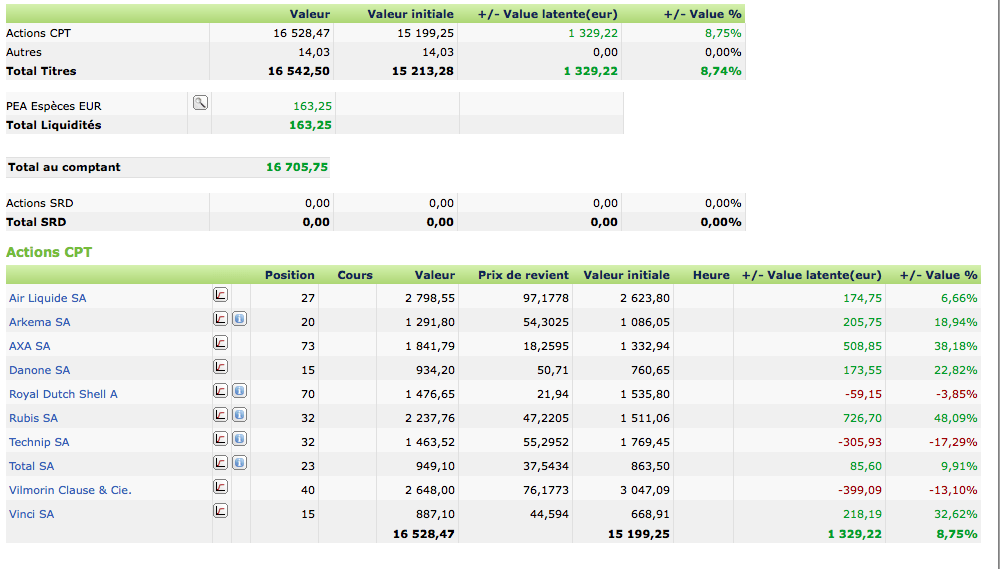

Au cours de l’année 2015, j’ai soldé SIPH (Société internationale de plantations). Investir dans les matières premières (sauf le pétrole) ne me convient guère. Toutes les autres valeurs, je les possède encore, je me suis même renforcé sur certaines (Air Liquide, Vilmorin, Technip…). J’ai également acheté du Royal Dutch Shell… Le pétrole, l’énergie sont, aujourd’hui, largement surpondérés dans mon portefeuille. C’est vrai, je prends un risque plus important, mais la baisse des cours m’a poussé à investir…

Performance de mon PEA au cours de l’année :

Je disais donc que le solde de mon PEA au 01/01/2015 était de 12416,72 € alors qu’au 01/01/2016 le solde est de 16705,75 €.

Il y a donc 16705,75 – 12416,72 = 4289,03 € en plus, soit une augmentation de mon capital de plus de 34,5 %. Ce pourcentage, ne représente pas la performance de mon portefeuille. Sur cette période, j’ai épargné 2780 €.

Si je veux faire simple, la performance de mon PEA sur la période est de 4289,03 € – 2780 € = 1509 €.

Soit une performance de l’ordre de 10 % (plus-value et dividendes). Le CAC 40 sur la période a fait 8,54 %.

Le résultat est moins bien que le CAC 40 GR (dividendes réinvestis) qui a fait + 11,94 % sur l’année 2015. C’est surement dû à mon choix de surpondérer les valeurs pétrolières. C’est un choix tactique que je fais pour les dix-huit mois à venir.

Ci-joint, le reporting binck au 01/01/2016 pour comparer :

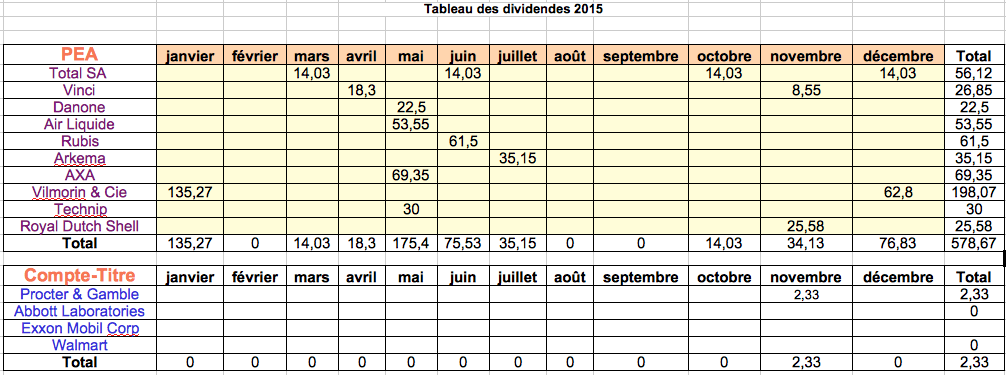

Montant des dividendes perçus sur l’année 2015 :

Mon objectif principal se trouve ici : quel est le montant des dividendes perçus cette année ?

Pour cela, je vous montre mon petit tableur, simple, mais très parlant. Vous verrez également, les dividendes de mon tout jeune compte-titre.

Mes investissements s’orientent pleinement vers des sociétés qui maintiennent ou qui versent un dividende croissant.

Montant des dividendes perçus sur mon PEA en 2015 : 578,67 €

Petit historique des dividendes :

- en 2012 : c’était 163 €

- en 2013 : c’était 312,62 €

- en 2014 : c’était 518,66 € (j’y ai inclus les actions gratuites de Vilmorin et d’Air Liquide)

La tendance est donc bonne, mes dividendes augmentent, mon but étant, d’ici quelques années, (entre 10 et 20 ans) de dégager pas loin de 10 000 € / an de revenus supplémentaires rien qu’en dividendes.

Montant des dividendes perçus sur mon compte-titre : 2,33 €

J’ai bon espoir, l’année prochaine de toucher plus de 800 € de dividendes sur l’ensemble de mon PEA (toujours en comptant les actions gratuites).

Perspectives pour l’année 2016 :

L’année 2016 s’annonce comme d’habitude très compliquée. Cette année encore, je ne ferais aucune prévision, je ne suis pas devin. Je sais juste que les valeurs pétrolières sont très présentes dans mes portefeuilles (Royal Dutch, Total, Technip, Exxon).

L’avantage, c’est que ces valeurs versent un dividende conséquent, je ne vois pas le pétrole, malgré l’avis de tous les experts, continuer à baisser. Si les cours baissent encore, c’est que le pétrole chute également, donc je paye moins cher mon essence à la pompe (c’est une consolation comme une autre). Si le pétrole repart à la hausse, mes actions grimperont, mais le prix à la pompe également…

Mes perspectives personnelles ne changent donc pas, je continue d’épargner tous les mois. Bien sûr, je me paye en premier, dès que je reçois mon salaire, je place 15 à 20 % de mes revenus.

Ce qui change, c’est que, depuis cette année, j’ai cessé d’investir sur des fonds actions sur mon assurance-vie.

Je n’alimente plus ou que très peu mon contrat et seulement sur le fond en euros.

J’opte, depuis cette année, à 100 % pour l’investissement en direct à travers mon PEA mais également depuis 5 mois, via mon compte-titre, sur des valeurs américaines au dividende croissant ou avec des actions de « capitalisation » (question de fiscalité), ce sont des actions de croissance qui versent peu ou pas de dividende.

Pour réfléchir ensemble sur l’année 2016, voici les valeurs que je suis, mais pas seulement :

Valeurs françaises et européennes :

- Total

- Royal Dutch Shell

- Technip

- Rubis

- Air Liquide

- AXA

- Arkéma

- Vilmorin

- Danone

- Nestlé

- Vinci

- Saft

- Essilor

- L’Oréal

- Seb

Valeurs américaines :

- Wal-Mart

- Exxon

- Abbott Laboratories

- Procter & Gamble

- Visa

- Wells Fargo

- Coca-cola

- Pepsi

- Berkshire Hathaway.B

- Johnson & Johnson

- McDonald’s

- AT&T

- Colgate-Palmolive

Conclusion : Quel bilan pour mon PEA ?

Mon objectif en 4 années est donc atteint, mon patrimoine est maintenu, il a même augmenté. Tous les ans, je touche à chaque fois un peu plus de revenus (dividendes). Je garde le cap et continue d’investir…

Vers quoi vont tendre vos placements cette année ? plus de sécurité ou plus d’actions et de risques ? Peut-être vers plus d’immobilier ?

Je vous souhaite donc une excellente année 2016, quelle soit riche en formations et en investissements.

Une nouvelle année commence, et je constate que ton portefeuille s’ ouvre à de nouveaux horizons!

En quelque sorte un nouveau départ…

Une petite coquille: ce n’est pas royal deutch shell, mais royal dutch shell..

L’exposition au pétrole est effectivement « couillue »!

Bonne année 2016!

@ Yoshi

Effectivement, j’ai fait un gros travail de recherche sur le marché américain.

Il me semble qu’il est incontournable. Le timing n’est peut-être pas super, mais il faut bien commencer.

J’investis encore pour au moins 20 ans, j’ai le temps de voir d’autres crises et d’autres hausses, je compte bien en profiter.

Merci pour le coquille, c’est corrigé, mais naturellement, j’ai envie d’écrire « royal deutch » et non pas « dutch », c’est terrible.

Si je m’expose autant au pétrole, c’est que je ne suis de toute façon pas perdant. Dans la vie de tous les jours, j’ai besoin de faire mon plein d’essence, alors si le cours baisse, je me réjouis de payer mon litre moins chère, si le cours monte, je suis heureux de voir mes investissements en bourse se valoriser…

J’imagine qu’à une échéance plus ou moins courte, le pétrole va se revaloriser, une fois que l’Opep aura ruiné quelques sociétés avec cette politique de surproduction.

A bientôt

Vu la faible volatilité des titres que tu as en watchlist, le timing ne dois pas être une préoccupation majeure…vois Colgate Palmolive, Johnson&Johnson…il y a bien sur eu de meilleurs moments que d’autres pour rentrer sur ces titres, mais pas franchement de mauvaises périodes pour le faire! Et avec du renforcement et du rééquilibrage réguliers, tout ça n’a aucune importance!

IBM ne te tente pas? Histoire d’avoir une Tech en portif?Oncle warren s’ est bien gavé…

P.s: finalement,5, c’est vraiment peu…je m’en tiendrais plutôt à 10/12 titres, c’est plus « safe » à mon goût!

@ Yoshi

Effectivement, le timing n’a que peu d’importance ici, j’attends juste des points d’entrée plus intéressants dans mon choix de valeurs. En plus, il y a toujours une bonne raison pour ne pas acheter (cours trop élevés, dollar trop élevé…).

IBM me tente bien, ils se dirigent vers la data et sont bien positionnés. De plus, cela pourrait me faire une techno dans mon portefeuille.

Je ne suis pas sûr que les lecteurs comprennent ton post-scriptum, vu que nous avons échangé par mail sur ce sujet. Je te rejoins, 5, c’est peu, comme toi, je vise 10 à 12 titres dans un premier temps.

Au plaisir.

Bonjour Arnaud,

Tous mes voeux pour 2016 !

Je vois que ton PEA progresse bien, c’est ce qu’il faut, les dividendes ont bien progressé et la bourse à été généreuse en 2015, espérons que cela continue.

Me concernant, je vais faire un petit changement de cap, je vais être moins long terme cette année et un peu plus court et moyen terme.

J’en parlerais très bientôt sur mon blog…

A Bientôt

Romaric

@ Romaric

Tous mes voeux également, pour cette nouvelle année.

Contrairement à toi, je reste long terme, je n’ai vraiment pas le temps d’être court ou moyen terme dans mes investissements.

De plus, je suis convaincu que pour la majorité des gens, la bourse, pour gagner, se « joue » sur le long terme.

Bonjour Arnaud,

Je te félicite pour ta démarche de gagner en indépendance financière et de viser le long terme

pour tes placements.

Dans ta liste de valeurs françaises tu pourrais également te pencher sur Bic qui est une valeur « tous temps »

Deux remarques d’ordre stratégique et que j’applique personnellement désormais : 1. j’ai finalement appris (très, trop chèrement hélas, grâce à Vallourec en particulier !!) de mon expérience propre et de la lecture de quelques blogs , qu’il vaut mieux équipondérer les lignes d’un portefeuille et faire en sorte de ne pas dépasser 4 ou 5 % du portefeuille pour chaque ligne, en se plaçant dans l’hypothèse d’un flop complet ce qui signifie idéalement à terme une vingtaine de lignes ou un peu plus.Tout est devenu très volatile désormais et les plus belles certitudes peuvent s’écrouler à tout moment, notamment celles des dividendes croissants (Neopost ……).

2. Outre les actions, Je fais une petite place aux trackers notés 4 ou 5 étoiles par Quantalys ou MorningStar, en diversifiant leur exposition sectorielle et géographique : certains versent également des dividendes , comme LYXOR UCITS ETF Japan (TOPIX) (JPN), et ont l’avantage de ne pas risquer la faillite si leur capitalisation est conséquente.

Je lis avec beaucoup d’intérêt tes articles et te souhaite une excellente année boursière.

Artefact65

@ artefact65

Effectivement, BIC est une belle valeur de croissance comme quelques autres , l’Oréal, Unilever…, c’est fort probable que j’investisse un jour dans cette société.

Avoir 20 lignes dans mon portefeuille m’arrivera certainement dans quelques mois, entre mon PEA et mon compte-titre.

Concernant les ETF, c’est un choix à faire individuellement, je ne suis ni pour ni contre.

Au plaisir,

Arnaud

Tout mes voeux pour cette année 2016 Arnaud (et les autres).

Pour ce qui est d’investir dans le pétrole (Shell Royal Dutch) , une fois de plus j’ai joué les sales copieurs et j’ai fais comme toi… Mais un peu plus (109 titres) en un peu moins bien (valorisés à 22,67 €). Je prends des risques, mais je ne vois pas le gaz de schiste et encore moins les sables bitumeux concurrencer le pétrole dans les années à venir. Quand à l’électrique, combien de temps cela prendra-t-il avant que les installation réalisées à son effet soit effectives avant au moins dix ans ? Bref, le pétrole ne me fais pas peur alors j’y vais !!!

Mes autres investissements ? L’immobilier avec ma place de parking à Paris et un nouveau bien en 2016. Nous venons mon épouse et moi de signer le compromis pour un studio à rénover dans une banlieue chic de Paris, cet après midi.

Merci Yves Le Morellec mesmentors.fr

@ Yves

Bonne année également et félicitations pour tes projets.

Attention à ne pas mettre tous tes oeufs dans le même panier, c’est très très risqué.

Cependant, sur le long terme, je ne suis pas inquiet pour Royal Dutch, mais je ne suis pas devin.

Au plaisir,

Arnaud

Bonjour,

Pourquoi RDS A, alors que les actions de classe B versent un dividende sans retenue fiscale ?

Par ailleurs, vu ta tolérance pour le risque coté pétrole, tu serais peut-être intéressé par GGN : un fonds qui achète des actions minières (or, argent…) et pétrolières pour vendre des options call couvertes là-dessus. L’objectif est de générer du revenu, et la stratégie d’options sacrifie une bonne partie des gains provenant d’une augmentation de l’or, mais le dividende est de 17 % payé mensuellement. Ce rendement (en centimes par action) a baissé progressivement avec le cours de l’or depuis 2011, mais il reste spectaculaire à ce prix d’entrée, et l’action s’échange bien en-dessous de sa valeur comptable.

Carl

@ Carl

C’est une très bonne remarque… merci Carl.

La première raison est que je n’avais pas connaissance de la retenue fiscale avant d’avoir reçu mes premiers dividendes. La deuxième est, que les frais de courtage sont moins élevés sur RDS.A.

Bonjour Arnaud

Concernant RDS.A/RDS.B :

– Il y a bien une difference de retenue fiscale entre la « A », retenue des Pays-bas de 15%, et la « B », retenue du royaume uni de 10% (il y a bien une retenue fiscale, mais elle est payée directement par l’entreprise, le dividende est donc déclaré déduction faite du prélèvement)

– En principe, c’est sensé ne faire aucune différence pour l’investisseur:les arbitragistes sont là pour que le prix payé tienne compte de cette difference, dans les faits, il semble tout de même plus judicieux de posseder la « B »

Concernant les frais de transactions: tu peux trouver RDS.B sur Amsterdam, donc société britannique, prélèvement de 10%, mais cotation sur euronext Amsterdam!

Ces sociétés bi-nationales sont un peu déroutantes au debut, mais on s’ y fait!

Royal Dutch Shell est une société unique, mais séparée en 2 entités juridiques:

RDS.B entité britannique, et RDS.A entité néerlandaise.

et pour conpliquer les choses, elles cotent toutes les deux sur les places de Londres et Amsterdam!

RDS.A disposera tout de meme d’une meilleure liquidité sur Amsterdam, idem pour RDS.B sur Londres, mais pour un particulier, cela n’a aucune importance…

Pour Unilever:c’est plus simple et en même temps plus « chiant »:si tu veux des parts de l’entité britannique plutôt que de celle des pays-bas, elle n’est dispo que sur le LSE, je sais:ça pique!

Grosse news pour le secteur petrolier ces derniers jours:

La possible entrée en bourse de Saudi Aramco, la plus grosse de toutes les majors, loin devant Exxon Mobil, Chevron et Royal Dutch Shell…

Le dossier ne sera pas forcément interessant, en particulier lors de l’IPO.

Quid de la transparence, de la qualité du management, des liens politiques,les éventuels risques géopolitiques, et surtout la valorisation boursière….

Par contre les plus sont les réserves dantesques, et le coût d’exploitation très faible, et apparemment l’abscence de prélèvement à la source sur les éventuels dividendes…

Reste à voir si l’IPO se fait réellement, sur quelles places la valeur sera cotée, et restera surtout à voir la valorisation! (perso, l’IPO ne m’interesse pas, les introductions en bourse ne sont à mon avis clairement pas un terrain de jeu recommandé pour les particuliers…)

En tout cas, cela ferait une mega cap de plus à suivre, et très certainement la plus grosse de toutes, devant Apple!

##ATTENTION:Ce n’est bien évidemment en AUCUNE FAÇON une incitation à investir dans cette société, juste une info pouvant intéresser les investisseurs suivant les secteur, chaqu’un devra ensuite prendre toutes les précautions relatives à l’investissement en bourse, tout particulièrement pour une société étrangère dont on a aucun historique! ##