Cette année, encore, je vous propose de faire le bilan de mes investissements sur l’année 2017. Dans cet article, ce sera le bilan de mon PEA.

C’est essentiel pour moi de faire ce suivi annuel, il me permet de comprendre et d’interpréter mes performances et de préparer l’année qui se présente.

En 2016, mon Plan d’Epargne en Action (PEA) avait cru de + 12 %. En 2017, il a cru de + 29 %. C’est une très belle année boursière. Nul doute que 2018 ne pourra pas être aussi intéressante.

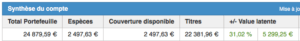

Pour rappel, j’ai commencé la bourse début 2012 avec 0 €, aujourd’hui, au 01 janvier 2018, mon PEA totalise 24879,59 €.

Depuis 2012, le cumul de mon épargne s’élève à 15166,92 €. Cette somme est le fruit d’une épargne régulière cumulée sur 6 années. Mensuellement, c’est une épargne d’environ 210 €.

La plus-value théorique (dividendes compris) est de 9712 €, soit + 64 % en 6 ans.

Ma démarche de gagner en indépendance financière prend forme au fil des ans sans avoir besoin de changer de vie.

Mon but avec la bourse est de percevoir des revenus complémentaires avec des dividendes croissants.

Petit conseil, si comme moi, vous voulez prendre votre vie en main, n’attendez pas, élaborez une stratégie et commencez aujourd’hui et pas demain. En bourse, comme dans bien d’autres domaines, le temps est votre allié.

Vous allez connaître maintenant, un peu plus dans le détail, mes choix boursiers, voir si ma performance est meilleure que celle du CAC 40 (je m’en moque toujours un peu), voire si la bourse est un investissement rentable ? Risqué ? Compliqué ?

Les performances du CAC 40 et du CAC 40 GR en 2017 :

J’aime comparer mon portefeuille à ces indices. Cette comparaison me permet simplement de me donner une idée sur ma sélection de valeurs. Font- elles mieux, aussi bien, ou moins bien que leurs indices de référence ?

- En 2017, le CAC 40 a augmenté de + 9,26 % (source : Les échos)

- En 2017, Le CAC 40 GR (c’est le CAC 40 avec les dividendes réinvestis) a cru de + 13,85 %. Il est passé de 11946,50 à 13533,30 (source : Tradingsat)

C’est encore une très belle année pour les investisseurs.

Quelle est la performance de mon portefeuille (PEA) depuis 2012 ?

La performance annuelle est intéressante, surtout les belles années, cela fait plaisir, mais ce qui est à mes yeux encore plus important, c’est la performance du portefeuille depuis son premier jour.

Mon portefeuille au 01/01/2018 affiche la somme de 24879,59 €.

Mon PEA, c’est + 64 % en 6 ans. (plus-value théorique + 9712,67 €).

En faisant un simple calcul, 64 / 6, la performance annuelle est de plus de 10 % brut.

Quelle est la performance de mon PEA sur l’année 2017 (+ 29 %) ?

Aperçu de mon compte au 01/01/2018

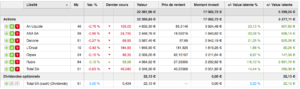

Mes 7 actions au 01/01/2018

Au 31/12/2016, mon portefeuille affichait la somme de 19274,50 €. Au 31/12/2017, la somme est de 24879,59 €, soit une progression de 5605,09 €.

C’est + 29 % de progression sur l’année 2017.

Sur cette somme, il y a eu 1500 € d’épargne supplémentaire. Je retire 1500 € à 5605,09 €, ce qui donne 4105,09 €, soit une progression de + de 21 %sur l’année sans y inclure mon épargne.

Mes actions :

Dans ma stratégie, je renforce surtout mes positions et je vends très peu.

- Air Liquide (46 actions, c’est + 4 actions (gratuites) en 2017)

- AXA (99 actions (inchangé))

- Danone (51 actions + 1 action)

- L’oréal (10 actions) Nouvelle valeur au dividende croissant dans mon PEA.

- Orpéa (24 actions, c’est + 17 actions en 2017) Valeur dans laquelle je crois beaucoup

- Rubis (84 actions, ce sont 44 actions supplémentaires en 2017)

- Total (51 actions, ce sont 15 actions en plus en 2017)

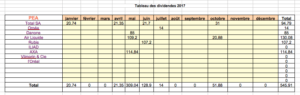

Montant des dividendes perçus en 2017 :

L’année 2017 aura été une bonne année pour les dividendes, effectivement, en 2017, j’ai reçu 545,91 € de dividendes.

En 2016, j’avais touché 499,48 €.

Petit historique des dividendes depuis l’origine :

- 2012 : 163 € de dividendes

- 2013 : 312,62 € de dividendes

- 2014 : 518,66 € de dividendes (j’y avais inclus les actions gratuites d’Air Liquide)

- 2015 : 564,64 € de dividendes (j’y avais inclus les actions gratuites de Vilmorin)

- 2016 : 499,48 € de dividendes.

- 2017 : 545,91 € de dividendes.

Aujourd’hui, je n’intègre plus les actions gratuites dans le résultat de mes dividendes.

Ce que l’on peut constater (c’est ma stratégie), c’est que mes dividendes augmentent tous les ans.

Que faire en 2018 en bourse ?

Que vais-je faire en 2018 ? Je ne vais pas certainement pas changer de stratégie.

On retrouvera probablement les mêmes lignes, des actions avec des dividendes croissants.

Profiter des replis, sera ma stratégie pour renforcer mes lignes grâce à mon épargne mensuelle. Important : j’utiliserais de l’argent dont je n’ai pas besoin pour vivre.

Si je dois acheter de nouvelles valeurs, ce sera des actions que je serais capable de garder des années. Je peux dèjà vous dire que j’ai intégré Sanofi à mon portefeuille et renforcé Air Liquide.

Et vous, comment s’est déroulée votre année sur les marchés, et quelles sont vos objectifs ? Quelles sont vos actions favorites ?

N’hésitez pas, faîtes vous plaisir dans les commentaires.

Au plaisir,

Arnaud

Bonjour Arnaud,

Pour commencer, je souhaitais de remercier pour ta franchise, ta transparence et le partage des informations sur ton blog.

Je dois le dire, c’est en partie grâce à toi que j’ai ouvert mon PEA et que j’ai débuté en bourse en Mars 2017.

Je dois dire que j’ai la même stratégie que toi à propos de mes choix sur les titres qui composent mon portefeuille et que j’étais quasiment à 10% de rentabilité au début du mois. La volatilité étant revenue sur les marchés, j’ai perdu de nombreux points en rentabilité, mais je considère cela comme une opportunité plutôt qu’un échec, ce qui me permettra de renforcer certaines de mes positions.

De manière générale, j’ai eu un déclic sur ma situation et par la lecture de blogs sur le développement personnel, de livres (je viens de finir L’homme le plus riche de Babylone, j’avance vers de nouveaux objectifs (bourse, internet et immobilier).

Au plaisir de te lire et de partager avec toi mes connaissances dans un tout autre domaine, le tourisme au Portugal.

http://www.portugal-autrement.com

@ Serge

Merci à toi pour ton commentaire. Cela me fait extrêmement plaisir.

J’aime beaucoup ma façon d’investir et j’essaie de m’y tenir. J’y ai longuement réfléchi et je me suis bien documenté en lisant de nombreux livres et blogs.

Au plaisir de découvrir ton blog sur le Portugal, le voyage fait parti de mes nombreuses passions.

Je prépare actuellement un voyage au Pérou et en Equateur avec la petite famille…

A bientôt.

Bonjour Arnaud,

Cette année je change un peu ma stratégie car quitte à utiliser de l’argent dont je n’ai pas besoin pour vivre, autant prendre quelques risques sur des valeurs à fort potentiel de temps en temps .

J’ai donc vendu mes royal dutch Shell à 32% de plus value pour tout réinvestir dans ATARI, une ancienne société de jeux vidéos qui investi dans la blockchaîne et les cryptomonnaies.

Ce n’est que passager et je pense par la suite revenir sur des valeurs plus sages type Air liquide. Affaire à suivre…

@ Yves

J’ai envie de dire attention au changement de stratégie.

Atari est un sacré pari. Si tu as raison cette fois et que tu réalises une belle PV tu vas être tenté de recommencer sur une valeur du même type au risque de tout perdre.

Enfin, tu le sais, ce n’est pas ma façon d’investir.

On croise les doigts pour toi.

A bientôt

@ Yves

Au fait, belle plus value sur royal dutch Shell…

🙂

Wow…échanger une participation dans une société leader du secteur pétrolier,qui sort quand même un dividende qui doit taper les 6%,alors que le petrole est encore peu cheret que l’inflation montre le bout de son nez,contre une société en retournement,encore fragile financierement,à une période ou la volatilité et les risques de krasch refont surface…moi je dis c’est couillu!

dans un portefeuille diversifié,pourquoi pas,mais si c’est un « one shot »,on est clairement dans la « bourse/casino »!

Rien ne va plus!faites vos jeux!

@ Yoshi

Merci de ton retour, c’est exactement ce que j’ai eu l’occasion de dire à Yves en aparté.

Il connaissait mon avis, je trouve dommage d’envisager la bourse de cette manière.

Ce n’est absolument pas ma philosophie d’investissement.

A+

Salut Arnaud,

Bravo pour tes performances et ta stratégie. Je me demandais pourquoi tu n’avais pas, dès le début, investi dans un tracker cac40. Tu aurais eu à peu près les mêmes résultats.

Que pense tu du marché en 2018?

A+

@ Olivier

Difficile d’anticiper l’année 2018, comme toutes les autres d’ailleurs.

Ce que je sais, c’est que mes choix s’affinent pour créer un portefeuille de très long-terme.

Je ne veux pas forcément gagner beaucoup, en peu de temps, mais gagner surement en prenant mon temps.

Avoir un portefeuille faiblement volatil et diversifié avec de belles sociétés est mon but.

Pas de tracker pour moi, je préfère de loin l’investissement en direct.

A bientôt